发布时间:2023-04-05 07:53:54 科技信息部

关注中物联

关注中物联

由中国物流与采购联合会调查、发布的2023年3月份中国大宗商品指数(CBMI)为103.4%,指数两连升至2020年8月份以来的最高点,当月较上月上升0.6个百分点。各分项指数中,供应指数和销售指数联动上升,库存指数则出现回落。从指数的变化情况来看,3月份CBMI继续上升,且升至近32个月以来的最高点,表明随着疫情因素明显消退和传统消费旺季的来临,行业预期持续向好,相关企业生产经营活动正在显露积极的迹象,当前国内大宗商品市场稳中向好的特点进一步显现。不过,值得关注的是,本月供应指数虽上升幅度弱于销售指数,但仍高于销售指数,且升至2020年8月份以来的最高水平,显示随着旺季来临,供应端预期好于需求侧,一旦后期消费端不能持续上升,大宗商品市场将会再度面临下行压力。进入4月份,考虑到国内经济运行继续保持恢复态势,制造业和基建将会继续带动需求增长,我们认为短期内大宗商品市场供需基本平衡,仍处于去库存化阶段,但当前外需不足导致整体出口形势不佳或将对市场产生一定的影响。基于此,我们预计4月份国内大宗商品市场仍将维持稳中向好的态势,商品价格整体仍有一定的上行空间。

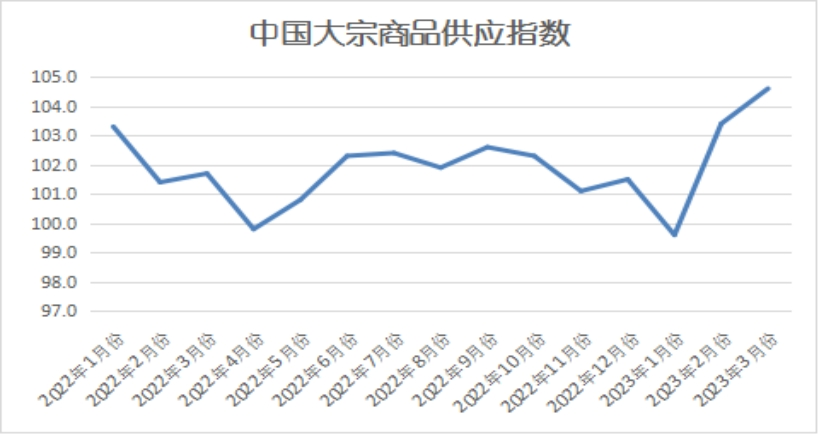

一、供应增速持续加快

2023年3月份,大宗商品供应指数两连升至2020年8月份以来的最高点,为104.6%,较上月上升1.2个百分点,显示随着国内经济和制造业的复苏,市场需求持续回暖,生产企业对后市预期良好,生产热情高涨,国内大宗商品市场供应量持续增加,增速有所加快。从各主要商品来看,本月各商品供应量继续呈现全部上升的局面,且除成品油外,其余品种供应增速均有所加快。

1、利润提升钢厂生产热情,钢铁供应增速加快

2023年3月份,钢铁供应指数三连升至2020年9月份以来的最高点,当月供应量较上月大幅增加6.4%,增速较上月加快0.6个百分点,连续两个月加快,显示在生产利润扩大和预期向好的推动下,钢厂生产积极性明显提升,产量持续增加,市场供应增速不断加快。3月份,钢铁行业PMI生产指数为51.8%,环比上升0.7个百分点,连续5个月环比上升,显示钢厂生产活动持续回暖。据中钢协统计,3月中旬,重点统计钢铁企业粗钢日产225.31万吨,环比增长4.71%。生铁日产196.5万吨,环比增长2.34%,钢材日产213.73万吨,环比增长5.54%。总体来看,国内粗钢日均产量处于上升趋势,供给压力逐步增强。当前原材料价格下降,钢企利润有所上升,加上生产环境持续改善,带动企业生产积极性增强,但值得关注的是,需求端恢复较为缓慢,对钢厂生产增长的拉动作用相对有限。同时,钢厂前期原材料采购下滑,库存减少,对生产也有所抑制。预计4月份,钢厂生产小幅增长。

2、全球发运量、到港量双双增加叠加国内产能恢复,铁矿石供应增速加快

2023年3月份,铁矿石供应指数升至近七个月以来的最高点,当月供应量较上月增加3.8%,增速较上月加快1.9个百分点。从本月供应端的情况来看,3月份全球铁矿石发运量及到港量双双增加,与此同时,国内矿山产能利用率小幅增加,3月份国内铁精粉产量增加。三方增加推动下,本月铁矿石供应量继续增加,且增速加快。数据显示,3月份全球铁矿石发运量环比增加1997万吨至1.29亿吨,折算日均发运量415万吨/日,截止3月份全球铁矿石共计发运量35667万吨,同比增加838万吨,增幅2.41%。3月份中国45港到港总量10150万吨,环比增加1124万吨,截止3月份中国45港铁矿石到港量总计29889万吨,同比增加1957万吨,增幅7.00%。国内矿山方面,3月份国内矿山产能利用率呈小幅上升趋势,环比增1.41%。主要是华北区域部分矿山火工品恢复供应,叠加例如西北区域因天气好转有矿山复产,华东个别矿山复产,整体日均精粉产量小幅增加。总体来看,3月份精粉产量有所增加,整体矿山产能利用率呈上升趋势。展望后市,4月份主力将完成换月,下半年海外在部分地区衰退预期下,对铁矿石的消化能力或难以提振,加上过去半年时间,铁矿石62%指数从80美金反弹至130美金,非主流矿山复产带来的供应潜力不可小觑,市场或交易铁矿供应宽松预期。

3、国内产量稳定增加叠加进口增多,煤炭供应增速持续加快

2023年3月份,煤炭供应指数继续上升,当月供应量较上月增加5.3%,增速较上月加快1.8个百分点,显示当前国内煤炭供应压力开始加大。从供应端的情况来看,近期各主产区多数煤矿正常生产,整体煤炭供应稳定。2月22日,内蒙古阿拉善盟阿拉善左旗新井煤业有限公司一露天煤矿发生大面积坍塌。短期内煤炭供给趋紧预期增强,国内市场煤价迅速上涨。事故发生后,国家矿山安全监察局发文要求开展煤矿安全监察异地执法。内蒙古、山东、山西、陕西等煤炭主产省份也部署了针对煤矿安全生产的全面排查整治。但实际工作中此次排查对煤炭产量影响有限,供应端并未出现明显收紧。国家发展改革委消息显示,全国煤炭日均产量保持较高水平,全国统调电厂电煤库存保持在1.6亿吨以上,北方主要下水煤港口存煤保持在约3000万吨,处于近几年高位。国家统计局数据显示,2023年1-2月全国原煤产量73423.2万吨,同比增长5.8%。从分省数据来看,1-2月山西、内蒙古、陕西、新疆、贵州5省原煤产量合计为62101.5万吨,占全国总产量的84.6%。其中,山西、内蒙古、陕西、新疆、贵州原煤产量累计同比分别增长10.4%、1.9%、1.4%、24.2%和2.6%。全国原煤产量不断增长,动力煤供应方面明显增加。据Mysteel煤矿开工数据显示,截止3月31日,全国527家煤矿开工率为86.0%,周环比下降0.6%,其中内蒙古地区样本开工率为89.5%,周环比下降1.1%;陕西地区样本开工率为88.5%,周环比下降0.2%。主产区内蒙古、陕西需求主体为刚需终端用户,市场客户因煤价波动及对后市持观望态度等因素影响,采购节奏减缓,保持刚需拉运为主,预计大秦线春检将在近日展开,沿海部分电厂将加快拉运节奏,但对市场影响整体有限。另据国家统计局发布的数据显示,中国2023年1-2月份进口动力煤数量为4450.3万吨,环比增长73.2%;其中1月份进口动力煤2390.1万吨,2月份进口2060.1万吨;同比分别增长33.0%、167.0%。同比上涨原因有二:第一,2022年1月份印尼政府发布煤炭出口禁令,导致煤炭出口受限,中国进口动力煤数量骤减。第二,澳大利亚动力煤重新进入中国市场,进口量开始提升。在中国动力煤市场供需紧平衡,且价格波动较大背景下,终端用户更青睐采购性价比较高的进口煤炭。而未来在国内外煤价持续具有价格空间下,进口动力煤数量有望继续增长。展望4月,国有大矿保持正常生产,产地供应维持较高水平,鉴于目前主产区煤炭货源供应得到修复性改善,中下游环节库存相对高企,且下游化工、水泥等非电企业进入传统检修期,市场需求缺乏实质性支撑,加之进口将持续保持增量,我们认为后期煤炭市场基本面将继续向宽松方向发展。

4、炼厂检修增多,成品油供应增速减缓

2023年3月份,成品油供应量较上月增加1.8%,增速较上月减缓0.4个百分点,显示近期炼厂检修增多,成品油供应压力有所减缓。从供应端的情况来看,当前国内炼厂检修开始增加,3月有数家独立炼厂进入检修,主营仅镇海及惠炼部分装置检修,检修增多令成品油供应下降。进入4月份,主营及地方炼厂开工率或小幅下降,成品油资源供应收窄。长庆石化、辽阳石化、乌鲁木齐石化三家炼厂将陆续进入计划内检修,且暂无复工炼厂,将令主营开工率有所回落。地方炼厂方面,因炼油利润可观,多数炼厂加工积极,将对开工率形成支撑,同时,4月份炼厂停工与复工并存,预计下月整体开工率整体波动有限。整体来看,4月份计划检修炼厂较多,负荷整体或有所降低。拉到全年来看,4月份是检修炼厂数目最多的一个月,因此从供应量来看,4月日均供应量或将低于3月,供应上整体利好汽柴油市场。

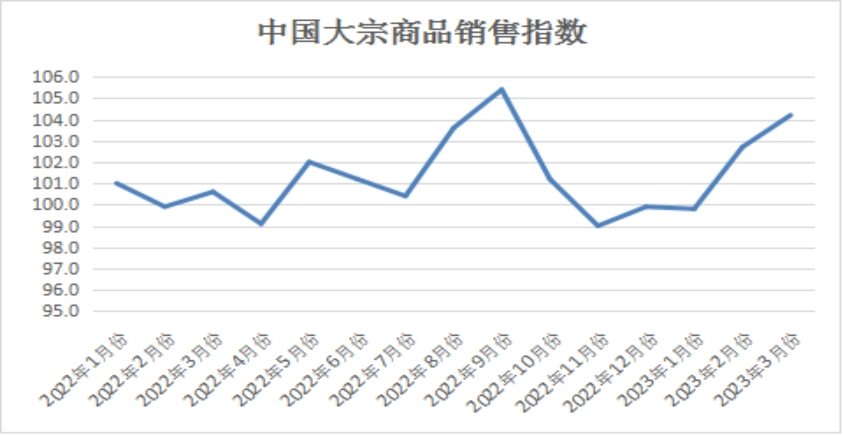

二、终端需求持续恢复

2023年3月份,大宗商品销售指数较上月上升1.5个百分点,至104.2%,指数升至近六个月以来的最高点,显示随着传统旺季的来临,终端用户备货积极,市场销售情况向好,企业订单组织逐步顺畅,本月国内大宗商品销售量增速较上月有所加快。各主要商品中,本月除汽车外,其余各商品销售量继续呈现全部上升的局面,且除煤炭外,其余品种销售增速均有所加快。

3月份,随着天气逐渐变暖,工地施工条件好转,各地重大项目集中签约开工,传统基建和新型基建双重发力,给予大宗商品市场强有力的支撑。政策层面不断有利好落地,房地产、机械等方面对于大宗商品需求也有一定程度的释放,旺季需求开始体现。

国家统计局数据显示,1-2月基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长9.0%。其中,水利管理业投资增长3.0%,公共设施管理业投资增长11.2%,道路运输业投资增长5.9%,铁路运输业投资增长17.8%。基建投资见顶后小幅回落,但对未来市场需求仍持续托底;1-2月份,全国房地产开发投资13669亿元,同比下降5.7%;其中,住宅投资10273亿元,下降4.6%。1—2月份,房地产开发企业房屋施工面积750240万平方米,同比下降4.4%。其中,住宅施工面积527695万平方米,下降4.7%。房屋新开工面积13567万平方米,下降9.4%。其中,住宅新开工面积9891万平方米,下降8.7%。房屋竣工面积13178万平方米,增长8.0%。其中,住宅竣工面积9782万平方米,增长9.7%;1—2月份,商品房销售面积15133万平方米,同比下降3.6%,其中住宅销售面积下降0.6%。商品房销售额15449亿元,下降0.1%,其中住宅销售额增长3.5%;1—2月份,房地产开发企业到位资金21331亿元,同比下降15.2%。其中,国内贷款3489亿元,下降15.0%;利用外资5亿元,下降34.5%;自筹资金6342亿元,下降18.2%;定金及预收款7112亿元,下降11.4%;个人按揭贷款3495亿元,下降15.3%;虽然房地产整体数据仍处于下降区间,但随着国家密集出台利好政策刺激,已经产生比较明显效果,呈现缓慢复苏态势。由此可以看出,基建目前仍是主要支撑,不过地产基本面在持续改善,整体需求短期延续小幅回升态势。1-2月份,制造业规模以上工业增加值同比增速为2.1%,较上月提升1.9个百分点,反映部分制造业需求有所增强。

进入4月份,随着稳经济政策的进一步落地,后续货币流动性加快释放,经济恢复力度或进一步加强,新增地方专项债超前发行,水利、交通等基建投资稳定增长,刚需仍会保持一定强度,我们预计下游需求将会继续回升,短期内消费端持续改善。

1、终端需求持续增加,钢铁销售增速加快

2023年3月份,钢铁销售指数两连升至近6个月内的最高点,本月销售量较上月增加4.7%,增速较上月加快3.2个百分点,显示随着各地天气转暖,工程建设加快推进,下游需求持续释放,各地成交整体上升。从本月需求端的情况来看,3月份,疫情影响已基本消散,天气持续回暖,加上专项债加快落地,一批重点项目稳步推进,下游工地陆续开工复工,国内钢市需求持续恢复,3月份钢铁行业PMI新订单指数为50.2%,环比上升1.3个百分点,指数连续4个月环比回升,近两年来首次上升至扩张区间。但从钢厂感受来看,下游需求启动未能呈现爆发式增长,需求恢复力度不及预期,因此短期市场向上动力减弱。终端需求方面,从监测的沪市终端线螺采购数据来看,3月份上海终端采购明显回升59.4%,但也是建立在前期基数较低的基础之上,需求恢复力度仍有待验证。展望后市,3月底钢材需求已经出现“后劲不足”态势,而基建端政策也有所收敛,房地产短期内仍有下行压力,这些因素对于后市钢材需求或有一定压力,但经济整体稳定恢复态势基本确立,新增地方专项债超前发行,水利、交通等基建投资稳定增长,刚需仍会保持一定强度,房地产行业复苏缓慢,南方降雨天气增多,不利于需求全面提升,预计4月份钢铁需求可能会继续延续3月以来的恢复势头,但不会有爆发式增长。

2、钢厂盈利生产热情高涨,铁矿石需求持续增加

2023年3月份,铁矿石销售指数四连升至近六个月以来的最高,当月销售量较上月增加6.5%,增速较上月加快2.1个百分点,连续三个月加快,显示随着钢价上扬,钢厂开始盈利,生产热情高涨,终端需求回升令铁矿石需求持续增加。从需求端的情况来看,3月份钢厂利润开始转亏为盈,日均铁水产量在向好预期下持续增加。截至3月31日,Mysteel统计247家钢厂样本预计3月铁水产量总量环比增加933.41万吨至7421.60万吨,日均铁水产量环比增加7.69万吨/天至239.41万吨/天,增幅3.32%。具体到区域来看,本月增量主要集中在华北、华东、西北地区,主要是年前停产的高炉开始复产。回顾3月,上半月钢材需求回升,钢厂利润逐步向好,而下半月受多方面影响钢材需求收缩明显,钢价回落,部分钢厂利润有所减少,但钢厂复产进程依旧按照计划进行,总体3月份日均铁水产量持续增加。与此同时,3月份铁矿石总疏港量整体较上月大幅增加。截至3月31日,Mysteel统计中国45港3月疏港量9598.26万吨,日均疏港环比增加0.62吨/天至309.62万吨/天,增幅0.20%。3月份钢厂库存维持低位,铁矿石需求增加较多,而日均疏港量涨幅未达预期,一方面由于钢厂观望心态浓厚,有意压减厂内库存,另一方面部分钢厂出于性价比的考虑减少了进口矿的用量。展望4月份,钢材需求或维持弱复苏态势,增量有限,而铁水产量维持高位,在供大于求的基本面下钢厂利润或将削弱,但钢厂利润变化最终表现在铁水产量需要时间,钢厂方面仍有一定向好预期,则不会因短期利润削弱改变复产计划,因此预计4月份日均铁矿石需求较3月份小幅增加。另外,目前铁水产量处于高位,而钢厂库存处于低位,钢厂无论是刚需还是补库需求均需要一定疏港量支撑,因此预计4月份日均疏港量较3月份也将有所增加。

3、即将迎来淡季,煤炭需求减弱

2023年3月份,煤炭销售量较上月增加1.7%,但增速较上月减缓0.8个百分点,显示随着供暖季尾声,居民端用电需求减弱,电厂库存整体压力较小,终端当前多以长协补充为主,按需补库,对市场煤需求较平淡,情绪整体偏观望。从终端市场情况来看,3月份,南方地区气温回暖态势较为明显,中下旬北方供暖也陆续结束,各地供热负荷对电煤消耗支撑逐步减弱。叠加国民经济尚处于缓慢爬坡阶段,工业用电增幅有限,终端电煤消费量环比有所下滑。不过,开年后长江上游地区降雨较少,水电出力整体不及同期,加之电厂煤质偏低现象未有明显改善,使得电煤同比消耗量依旧偏高运行。据Mysteel统计,截止3月31日全国205家电厂样本区域存煤总计3028.3万吨,日耗178.7万吨,可用天数16.9天。用煤淡季之下,供暖期进入尾声,目前虽有部分电厂已进入检修状态,导致日耗相应出现回落,但在经济持续恢复的背景下,下游企业用电负荷也逐渐增加,工业用电韧性仍存,叠加当前水电替代效应不足,终端日耗整体向上小幅波动。近期终端电厂去库节奏明显放缓,沿海电厂库存有累积表现,内陆电厂库存变化幅度较小,基本维持走平状态,需求整体仍保持偏弱态势,采购较难形成规模。进入4月份,我国大江南北天气逐渐转暖、供暖需求大降;电厂也将陆续安排春季检修,4月电煤消费淡季特征将进一步凸显。加之当前中、下游库存水平良好,国内长协煤供货较稳、进口煤采购无碍,电力企业进行规模化现货采购可能性不高。此外,非电行业回暖基础也尚不牢靠,盈利水平仍有反复,其用煤购煤需求提增空间预期有限。总体来看,4月份下游需求难有明显起色。

4、经济复苏出行增加,成品油销售增速加快

2023年3月份,成品油销售量较上月增加3.1%,增速较上月加快1.2个百分点,显示随着经济复苏,物流恢复,出行增加,成品油需求状况良好,企业组织订单较为顺畅。从终端行业情况来看,进入3月下旬,从调研的部分终端零售数据来看,终端汽油消费涨至较高水平,部分地区创历史新高,但较2月有明显增量。而从拥堵指数等指标来看,创同期新高和持平历史高位的城市较多,基本可以视作汽油已完全摆脱疫情影响,后续的需求将围绕汽油车出行本身来波动。展望4月份,需求上来看,假期效应对汽油消费形成一定提振,柴油需求增长力度受到制约,成品油供需形势相对稳定:4月初清明节假期未进行调休,对汽油需求难以形成有力提振。但五一长假前民众出行将明显增加,特别是今年五一小长假是疫情放开以来第一个不受疫情影响的假期,出行人数或将创近年来新高,在此提振下预计4月汽油中下游提前备货预期或较高。再来看柴油,4月份,大型工矿、基建等户外行业开工情况有望进一步提升,柴油消费存好转预期。但考虑到经济形势,柴油消费增长力度或受到一定限制。4月份柴油在开工项目仍不足的情况下或难有较好表现,不过4月份整体将好于3月份。另外,4月份成品油出口整体并未出现明显提升。整体而言,供应小降而需求提升有限,成品油基本面表现相对稳定。

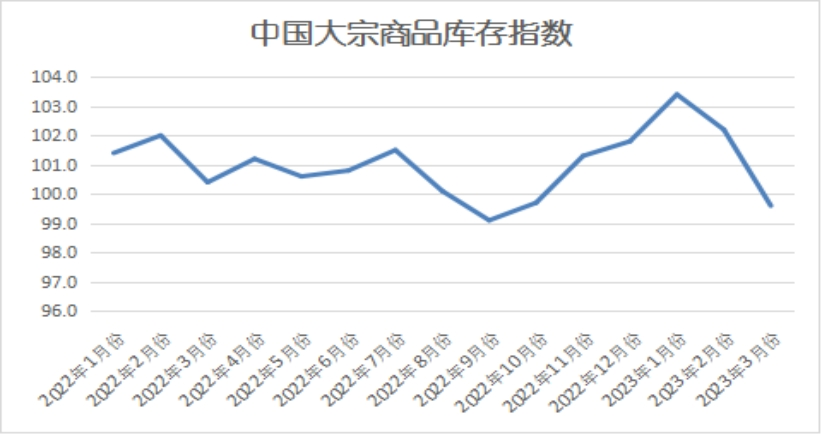

三、商品库存开始下降

2023年3月份,大宗商品库存指数两连跌至99.6%,指数跌至近五个月以来的最低点,显示前期持续处于积压态势的商品库存开始减少,国内大宗商品库存压力有所缓解。各主要商品中,钢铁、铁矿石和成品油因供需状况明显好转,由升转降,有色金属和化工库存量虽有增加,但增速减缓,煤炭和汽车库存量受需求下降的影响,增速加快。

1、需求上升力度强于供应,钢市库存拐点再现

2023年3月份,钢铁库存量指数结束之前的三连升,出现下跌,当月库存量时隔三个月后再现跌幅,当月较上月下降1.4%,显示随着钢市需求启动,库存压力明显缓解。据西本资讯监测库存数据显示,截至3月30日,国内主要钢材品种库存总量为1485.85万吨,较2月末下降193.47万吨,降幅11.5%,较去年同期减少211.47万吨,降幅12.5%。其中螺纹、线材、热轧、冷轧、中板库存分别为818.62万吨、178.45万吨、244.42万吨、129.60万吨和114.76万吨。本月国内五大品种库存皆呈现下降趋势,其中螺纹、热轧降幅最为显著。据数据分析,上半月,国内供需两旺,其中钢铁需求增长幅度大于产量增幅,因此库存呈现快速下降;下半月,随着钢厂生产积极性提升,供给压力有所放大,而需求回升节奏放缓,库存降速放慢。展望4月份,由于需求端仍有一定释放空间,而产量上升幅度有限,预计4月份国内钢市库存将会小幅回落,但不同区域会有所分化。

2、需求持续增加,铁矿石港口库存呈现“去库存化”

2023年3月份,受需求持续增加的影响,铁矿石库存指数两连跌,至近十个月以来的低点,本月库存量较上月减少2.5%。数据显示,截至3月31日,Mysteel统计45港港口库存总量13461.24万吨,环比上月底降低762.02万吨,在港船舶降20条至72条。本月度虽有一定量压港船舶卸货入库,但疏港量处于相对高位,且到港量偏低,港口库存因此呈现去库趋势。不过值得关注的是,由于3月市场需求恢复不及预期,加上钢厂对后市预期偏紧,钢厂对后期生产所需的原材料采购活动略显犹豫,整体补库不及预期,持续低库存模式运行。3月份,钢铁行业PMI采购量指数为45.2%,环比下降10个百分点,显示3月采购量有所收缩。因此生产增长导致库存原材料明显减少,钢铁行业PMI原材料库存指数为38.2%,环比下降13.2个百分点。截至3月31日调研统计,247钢厂进口矿总库存9128.87万吨,环比降库8.86万吨。247钢厂进口矿日耗295.24万吨/天,环比增9.16万吨/天,与铁水产量相对应;对照库消比来看,247钢厂进口矿库消比30.92天,环比降1.02天。3月份由于铁矿石消耗量处于高位,钢厂观望情绪浓厚,采购谨慎,在按需补库前提下钢厂库存难以累库,因此呈现低位徘徊的态势。进入4月份,钢材需求增量空间有限,在没有足够需求支持的情况下,钢厂难以放量补库,因此钢厂或维持低库存生产模式。整体来看,预计4月份,铁矿石库存量或将出现一定的增幅。

3、供强需弱的背景下,煤炭库存增速加快

2023年3月份,煤炭库存量较上月增加3.2%,增速较上月加快2.9个百分点,显示随着供暖季接近尾声,以及进口煤优势再现,市场整体供需关系继续向宽松转变,煤炭库存压力再度加大。据Mysteel动力煤港口库存显示,截至3月31日,Mysteel统计55个港口样本动力煤库存5955.4万吨,环比增156.5万吨;其中东北区域港口库存175.6万吨,环比减6.5万吨,环渤海区域港口库存2849.1万吨,环比增40.3万吨,华东区域港口库存1019.0万吨,环比增40.7万吨,江内区域港口库存960.7万吨,环比增69万吨,华南区域港口库存951.0万吨,环比增13万吨。3月份港口动力煤场存经历了“先增后降”的过程,上旬由于发运成本较高,贸易商挺价情绪也在升温,导致煤炭价格再次反弹,终端电厂主要以消耗库存为主,耗存水平均保持偏低位置,对港口市场煤拉运积极性不高,港口存煤整体升高。下旬开始由于前期上涨较快和需求跟进不足,动力煤市场快速走弱,随着价格跌至部分用户心理价位,交投活跃度有所提升,支撑市场情绪趋于平稳,港口高库存压力逐渐缓解。展望4月份,供应端持续明显增加将是大概率事件,而需求端的增量则不足以消化供应端的增量,预计煤炭库存将会继续增加。

4、购车优惠政策反令需求观望增加,汽车库存增速加快

2023年3月份,汽车库存量较上月增加4.3%,增速较上月加快3.1个百分点,显示车市库存压力再度加大。从本月市场情况来看,3月份,湖北省政企联合补贴大促销引发跨省购车潮,北京、天津、上海、浙江等数十个省市跟进推出购车优惠政策。经销商门店客流迅速提升,由于消费者观望情绪较浓,订单及成交率并没有明显的增加,汽车消费需求恢复不及预期。国六A/B切换不是降价潮的主要矛盾,大多数经销商表示国六A车型库存不高,6月底前可以完成。目前大量国六B的车RDE达标有难度,且由于一季度终端销量低于预期,6月底完成清库有较大难度。据中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”VIA(Vehicle Inventory Alert Index)显示,2023年3月中国汽车经销商库存预警指数为62.4%,同比下降1.2个百分点,环比上升4.3个百分点,库存预警指数位于荣枯线之上,汽车流通行业处于不景气区间。3月经销商面临的主要问题有:一,终端价格波动较大,客户观望情绪浓厚,订单及成交率下降,库存难以转化为资金流,经销商盈利下滑;二,Q1销量任务难以完成。超过六成的经销商表示完成度不足80%,其中,20.5%的经销商完成度在70-80%,46.0%的不足70%;三,国六B排放标准于7月生效,经销商面临清库压力。展望后市,随着新车密集发布、多个城市春季车展启动、降价补贴政策收紧,汽车价格将趋于稳定,预计4月份汽车市场整体企稳,市场需求逐渐恢复,预计乘用车终端销量在150万辆左右。对于Q2的销量预期,大部分经销商持谨慎乐观的态度。38.5%的经销商认为Q2销量增长,预计环比增幅在5%左右;33.5%的经销商认为Q1、Q2销量基本持平。

从以上情况来看,3月份,国内大宗商品市场运行形势良好,供需两旺,市场供应压力得到有效的缓解,商品库存整体去化。进入4月份,随着我国稳经济政策的持续推进,稳增长效应将进一步显现,制造业和基建将会继续带动需求增长,特别是市场处于年度施工旺季,终端需求还将保持一定的韧性。另外,伴随企业信贷需求的修复,企业盈利的转暖,或带动改善居民部门资负表以及收入预期。宏观政策提振市场信心,助力房地产市场逐步走出低谷,预计复苏高度还将进一步抬升,预计4月份需求有一定增量。我们认为短期内大宗商品市场供需基本平衡,仍处于去库存化阶段。但当前外部环境更趋复杂,终端需求维持弱复苏态势。外部环境复杂严峻,为对抗高通胀,欧美等发达经济体激进加息,美国已加息9次,累计加息475bp,导致银行业出现流动性危机,经济衰退可能性不断增强,这将会对大宗商品市场产生一定的影响。基于此,我们预计4月份大宗商品市场仍将维持稳中向好的态势,商品价格整体仍有一定的上行空间,但涨幅或将有限。

1、国内宏观经济保持平稳较快回升

中国物流与采购联合会、国家统计局服务业调查中心发布的2023年3月份中国制造业采购经理指数(PMI)为51.9%,较上月下降0.7个百分点,仍位于52%左右较好水平。指数连续3个月运行在扩张区间,显示经济继续保持平稳较快回升。分项指数变化显示,市场需求平稳较快增长,生产活动稳定恢复,大中小型企业经营活动稳中有增,企业成本趋于下降。3月份,随着经济活动逐渐回归正常,制造业市场需求继续释放,新订单指数为53.6%,虽较上月下降0.5个百分点,仍保持在较高水平,且连续3个月运行在扩张区间。其中,新动能和消费品制造业市场需求回升尤为突出,对经济发展带动作用较好。3月份,需求平稳较快释放,加之生产保障条件持续改善,带动企业生产活跃。生产指数为54.6%,虽较上月下降2.1个百分点,但仍保持在较高水平,为2021年以来的次高点。分行业来看,装备制造业和消费品制造业生产恢复性增长势头尤为突出,生产指数均高于55%。

近段时间,各地开足马力抓生产促经营,拉动用电量快速增长。1月至2月,全国工业用电量8570亿千瓦时,同比增长3.2%,增速高于全社会平均水平;全国制造业用电量6257亿千瓦时,同比增长1.4%;22个省份全社会用电量实现正增长,表现出上扬的用电曲线,从一个侧面反映出当前我国经济运行正在企稳回升。

综合来看,一季度,对经济运行影响较大的疫情因素明显消退,我国制造业快速回升,经济运行加快自我修复,逐渐向稳定有序运行轨道回归。3月30日,国际货币基金组织(IMF)总裁格奥尔基耶娃出席了博鳌亚洲论坛2023年年会开幕式并致辞。格奥尔基耶娃预测,今年,中国经济增长对全球经济增长的贡献率将达到三分之一,或者超过三分之一。在最新一期《世界经济展望报告》中,国际货币基金组织将对今年中国经济的增长预期由4.4%调高至5.2%。

2、货币政策保驾实体经济,3月份信贷有望延续强势增长

今年1-2月份的经济数据进一步确认了今年的经济修复速度。1-2月份,规模以上工业增加值同比增长2.4%,比2022年12月份加快1.1个百分点;社会消费品零售总额同比增长3.5%,2022年12月份为下降1.8%;固定资产投资同比增长5.5%,比2022年全年加快0.4个百分点。不过,从分项数据看,汽车消费走弱,地产行业修复不均衡,外需回落对部分行业的生产和投资产生了一定负面影响,民间固定资产投资增速持续回落至0.8%。数据表明我国经济明显好转但仍然处在初步恢复阶段,需求不足仍较突出,经济回升基础尚不牢固。3月17日,中国人民银行决定于2023年3月27日降低金融机构存款准备金率0.25个百分点,此次降准将释放约5000亿元流动性。通过降准这一有效方式,提供长期流动性,支持实体经济恢复。

多位分析人士预计,3月份,信贷有望延续今年前两个月强劲增长势头。东方金诚首席宏观分析师王青称,3月份新增人民币贷款预计可达到3.6万亿元左右,在环比季节性大幅多增的同时,同比多增将在5000亿元左右。主要原因在于,高频数据显示出,3月份宏观经济延续修复势头,这会带动信贷供需两旺。此外,3月份以来票据利率高位上行,也在一定程度上预示了当月新增信贷规模将继续保持强势。

3、政策暖风频吹,房地产迎来复苏,市场需求仍有增量

今年GDP增长目标5%,处于市场预期下限,政策强刺激的可能性相对不大,对大宗商品需求整体复苏力度不可期待过高。从近年来数据看,经济增速下行背景下,政府工作报告设定的GDP目标稳中有降,但受基数影响,当年实际GDP增速和目标增速差距较大。这意味着,随着经济活动放开后内生动能恢复,政策稳地产力度增大,在去年基数较低的基础上,今年GDP增速高于目标的可能性较大,对需求复苏预期也不宜太过悲观。前面我们提到3月27日央行降准,本次下调后,金融机构加权平均存款准备金率约为7.6%,政策端暖风频吹。需求侧地产迎来了较为明显的改善,3月份进入传统开工旺季,大宗商品需求整体出现回暖,伴随企业信贷需求的修复,企业盈利的转暖,或带动改善居民部门资负表以及收入预期。宏观政策提振市场信心,助力房地产市场逐步走出低谷,预计复苏高度还将进一步抬升,预计4月份需求有一定增量。

今年地方新增专项债发行规模已超万亿元,约占全年限额的三成。专家表示,今年专项债发行使用以早发快用、加力提效作为重点,预计二季度发行进度在一季度基础上会进一步加快。随着专项债发力,基建投资有望出现稳步回升态势,从而对全年经济持续向好起到支撑作用。公开数据显示,截至3月29日,今年地方债发行规模达到19146.26亿元。其中,新增专项债发行11989.62亿元,约占全年限额的三成,预计还有约2.7万亿元新增专项债待发。

2022年下半年以来,政策从供需两端发力,稳地产力度明显加码。随着“三支箭”组合等改善房企融资环境,各地保交楼、下调首套房贷利率、调整限购限售政策等利好措施密集释放,近期房屋销售明显好转,行业拐点初现。不过市场信心仍有待恢复,对于和用钢需求密切相关的房屋新开工来说,修复尚需时间,上半年房企还款为主,难有太大起色。3月贝壳百城首套房贷利率持续下行。根据贝壳研究院,3月百城首套房贷利率平均为4.02%,环比下降2bp,绝对水平再创2019年以来的新低。二套房贷利率平均为4.91%,继续维持2022年9月以来的水平。银行平均放款周期21天,较上月缩短7天,为2019年以来最快速度,表明对按揭贷款的支持力度进一步加大。在LPR保持不变的情况下,当前房贷利率水平已处在历史低位,宽松的信贷环境叠加需求侧支持政策的组合拳效果初显,一二手房市场热度均在持续恢复中。多地调整住房公积金政策,通过提高住房公积金住房贷款最高额度、提升多子女家庭住房公积金贷款额度等措施,积极发挥住房公积金的住房保障作用,促进房地产市场健康平稳发展。今年以来,全国各地“因城施策”在需求端不断发力,从当地实际出发完善房地产政策,支持刚性和改善性住房需求。随着需求侧支持政策的不断落地,全国一二手房市场有望逐步修复企稳。

2023年一季度基本面已经缓慢修复,随着政策逐步生效、经济复苏,疫情对经济活动的干扰减少后,生产经营活动逐步恢复,购房者的收入预期随之好转,购房意愿也大幅提升。目前房地产市场的消极因素正在逐步出尽,市场销售处于磨底阶段。预计二季度销售在2022年疫情影响低基数的基础上有望实现增长,三四季度保持相对稳定。

执笔人:中国物流信息中心 李大为

每日 推荐